パート・アルバイトとして働くときに、扶養に入る条件は気になるもの。

この記事では扶養に入る条件を、社会保険上と所得税上に分けて解説しています。

詳しい要件や基準も紹介しているので、ぜひ参考にしてください。

目次

扶養に入る条件は所得税と社会保険で異なる

扶養とは、一般的に未成年や年金受給者である高齢者、配偶者などで収入が少ない場合に、家族や親族が経済的に援助することです。

制度としては「所得税の扶養」と「社会保険の扶養」があり、対象の扶養親族がいる場合に所得税の扶養控除を受けられたり、社会保険制度では扶養家族の保険料の支払いが免除されます。

それぞれ扶養になる条件や基準が違います。

また、扶養を受ける人を社会保険上では「被扶養者」、所得税上では「扶養親族」と呼ぶため、勘違いしないよう注意が必要です。

「扶養内で働きたい」と考えた際は、社会保険と所得税の扶養条件の違いを確認し、どちらの基準に合わせるのかを明確にしておきましょう。

社会保険の扶養に入る条件は2つを満たす必要がある

社会保険の扶養に入るためには、これから紹介する2つの条件をどちらも満たす必要があります。

どちらか片方でも条件を満たしていないと、扶養には入れないので注意しましょう。

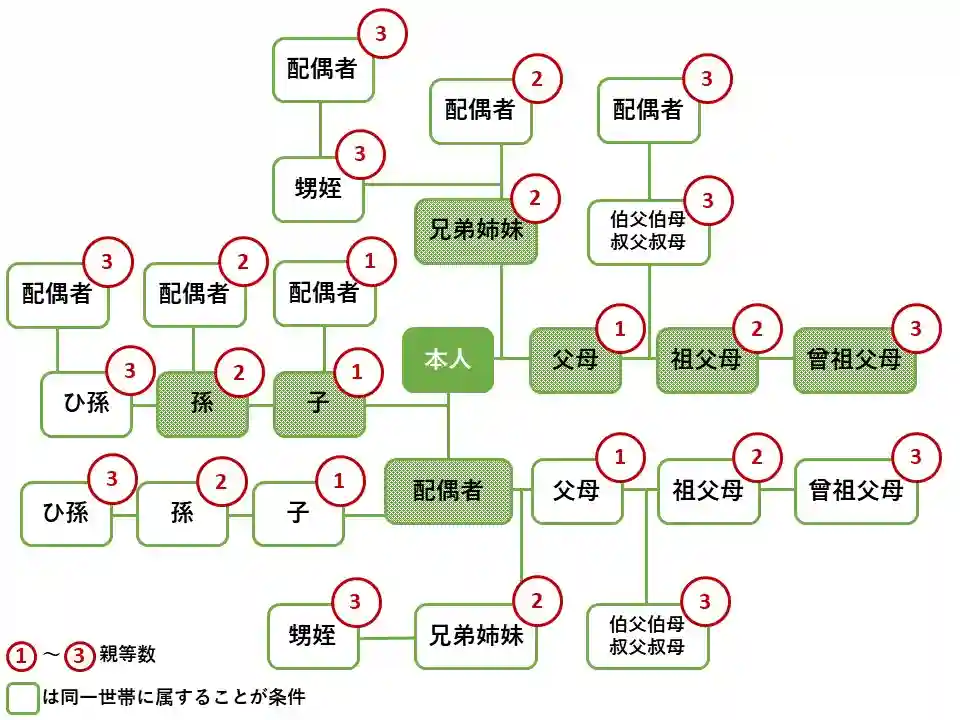

被保険者と配偶者の第3親等まで

社会保険の被扶養者として認められるのは、基本的に被保険者とその事実上婚姻関係と同等の人を含む配偶者の三親等内親族で、被保険者と同居し家計をともにしている事実がある人のみです。

ただし、被保険者の直系親族のうち以下の続柄は、被保険者の所得からの援助で生活している場合に限り、同居しているかどうかは問われません。

- 父母

- 祖父母

- 曾祖父母

- 子

- 孫

- 兄弟姉妹

- 配偶者

上記以外で配偶者の父母や子、兄弟などや、被保険者の甥姪などの親族が被扶養者になるケースでは、同居の継続が必須です。

また、被保険者と直系親族でない、事実上婚姻関係の配偶者の子・孫・曾孫を被扶養者にする場合でも、同居をすることが求められます。

さらに「後期高齢者医療制度」の被保険者となる75歳以上の高齢者は、社会保険の扶養対象にはなりません。

被扶養者の年間収入が130万円未満

2つ目の条件は、被扶養者の年間収入が130万円未満であることです。

ただし、被扶養者が60歳以上や障がい者である場合は、年間180万円未満が条件です。

この年間収入とは、一般的には今後1年の収入見込みで考えられます。

前年と状況が変わらない場合は、前年の年収を今後1年の年収として判断します。

また、収入以外にも条件を満たすためには、被扶養者の生活が扶養者によって維持されている事実が認定されることが必要です。

年間の収入基準額を満たしつつ、以下の条件も満たしておくようにしましょう。

- 同居なら被扶養者の年間収入が扶養者の2分の1未満

- 別居なら被扶養者の年間収入が扶養者からの仕送り額未満

ただし、扶養に入れるかどうかは加入している組合によって違うため、上記の条件を満たしていても扶養を外れてしまうケースはあります。

所得税の扶養に入る条件

所得税の扶養には「配偶者控除」「配偶者特別控除」「扶養控除」の3種類があります。

ここでは、それぞれの控除の条件を解説します。

配偶者控除の条件

配偶者控除の条件は、以下のとおりです。

(1)民法の規定による配偶者であること(内縁関係の人は該当しません。)。

(2)納税者と生計を一にしていること。

(3)年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること。(給与のみの場合は給与収入が103万円以下)

(4)青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと。

出典:No.1191 配偶者控除

上記のとおり、社会保険上の扶養では事実婚なども認められていますが、所得税の配偶者控除では事実婚の場合は認められません。

また、配偶者の年間の合計所得が48万円を超える場合は、条件から外れるため注意が必要です。

ただし、給与所得のみの場合は給与所得控除として55万円が引かれるため、年収103万円までなら配偶者控除を受けられます。

配偶者特別控除の条件

配偶者特別控除は、配偶者が48万円を超える所得があるときでも、所得額に応じて控除が受けられる制度です。

配偶者特別控除を受ける際には、以下の条件を満たすことが必要です。

(1)控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。

(2)配偶者が、次の要件すべてに当てはまること。

イ 民法の規定による配偶者であること(内縁関係の人は該当しません)。

ロ 控除を受ける人と生計を一にしていること。

ハ その年に青色申告者の事業専従者としての給与の支払を受けていないことまたは白色申告者の事業専従者でないこと。

ニ 年間の合計所得金額が48万円超133万円以下(平成30年分から令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満)であること。

(3)配偶者が、配偶者特別控除を適用していないこと。

(4)配偶者が、給与所得者の扶養控除等申告書または従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)。

(5)配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)。

出典:No.1195 配偶者特別控除

配偶者特別控除は、納税者の所得が年間1,000万円以上の場合は利用できません。

この所得1,000万円は、必ずしも年収1,000万円という意味ではないので注意しましょう。

年収1,000万円でも控除や必要経費を差し引いた額が1,000万円を下回る場合は、配偶者特別控除が利用可能です。

また、「配偶者が、配偶者特別控除を適用していないこと。」とあるように、夫婦の片方しか配偶者特別控除を利用できません。

扶養控除の条件

扶養控除を受ける場合は、以下の条件を満たすことが必要です。

(1)配偶者以外の親族(6親等内の血族および3親等内の姻族をいいます。)または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

(2)納税者と生計を一にしていること。

(3)年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること。

(給与のみの場合は給与収入が103万円以下)

(4)青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと。

出典:No.1180 扶養控除

「6親等内の血族および3親等内の姻族」では、具体的には叔父や叔母、4親等になる祖父母の兄弟やいとこの孫、配偶者の兄弟の子どもなども含まれます。

扶養に入る条件を確認してから働こう

扶養の条件は、社会保険と所得税で内容が大きく異なります。

扶養内で働こうと考えている場合は、両者の条件をきちんと確認しておくようにしましょう。

配偶者や扶養者と相談し、どの程度まで控除受けるかも相談してから、働くのがおすすめです。

とは?

とは?